آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

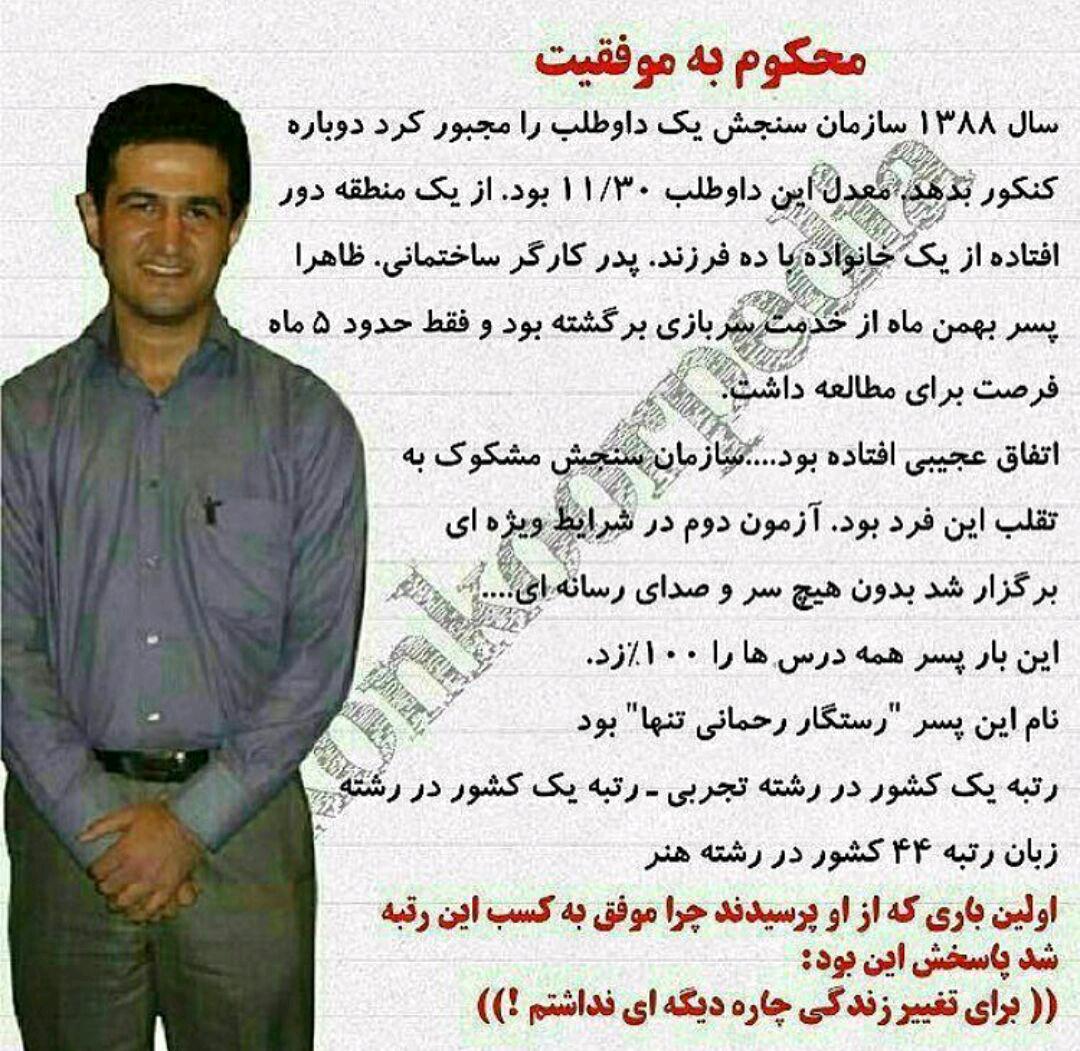

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

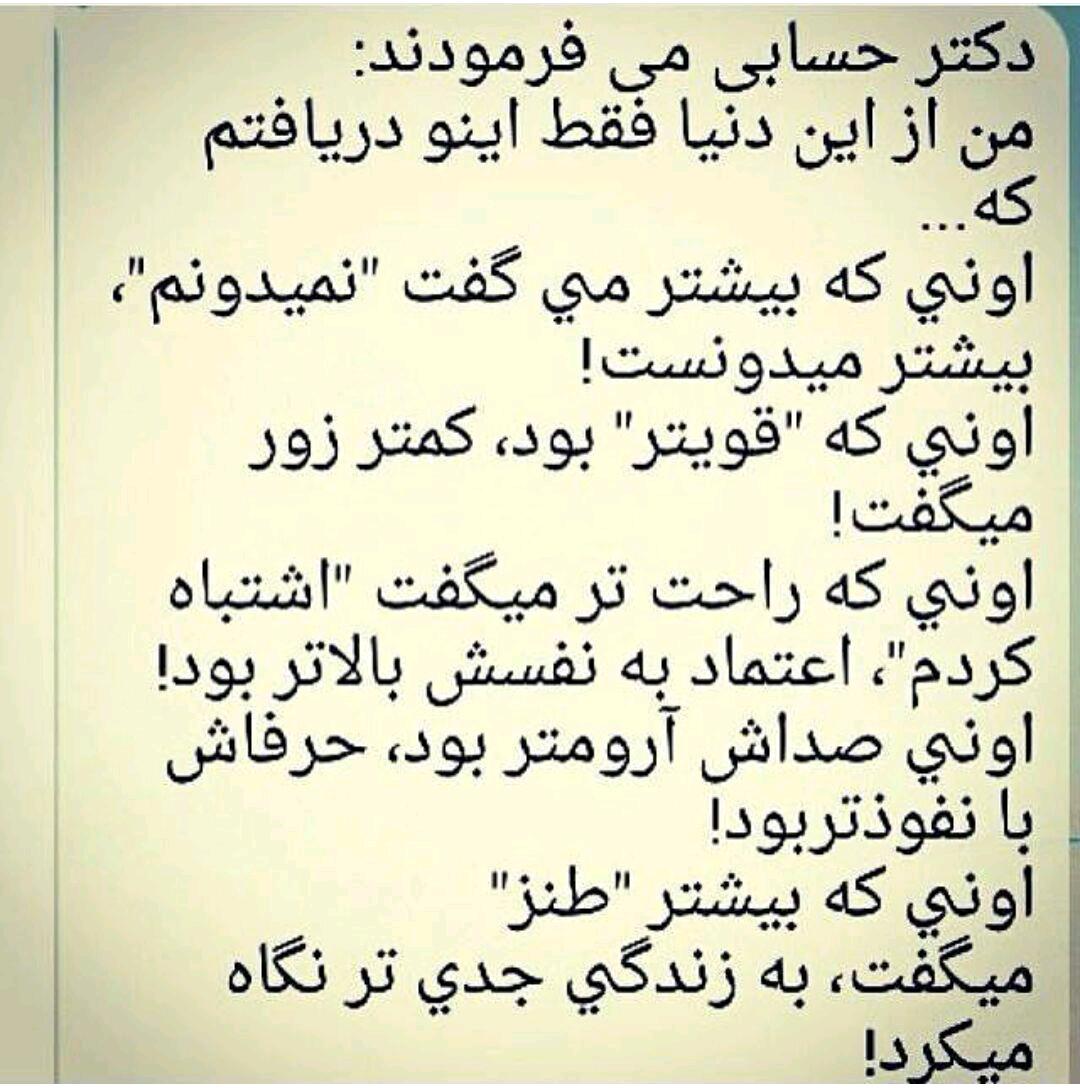

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

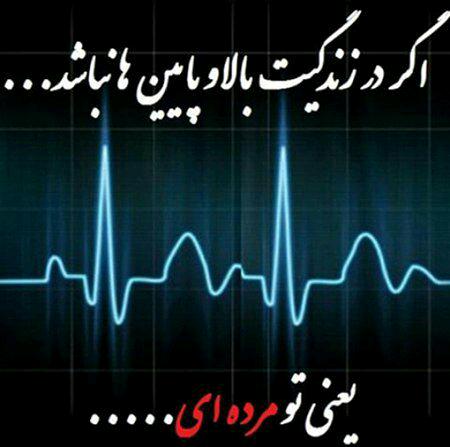

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

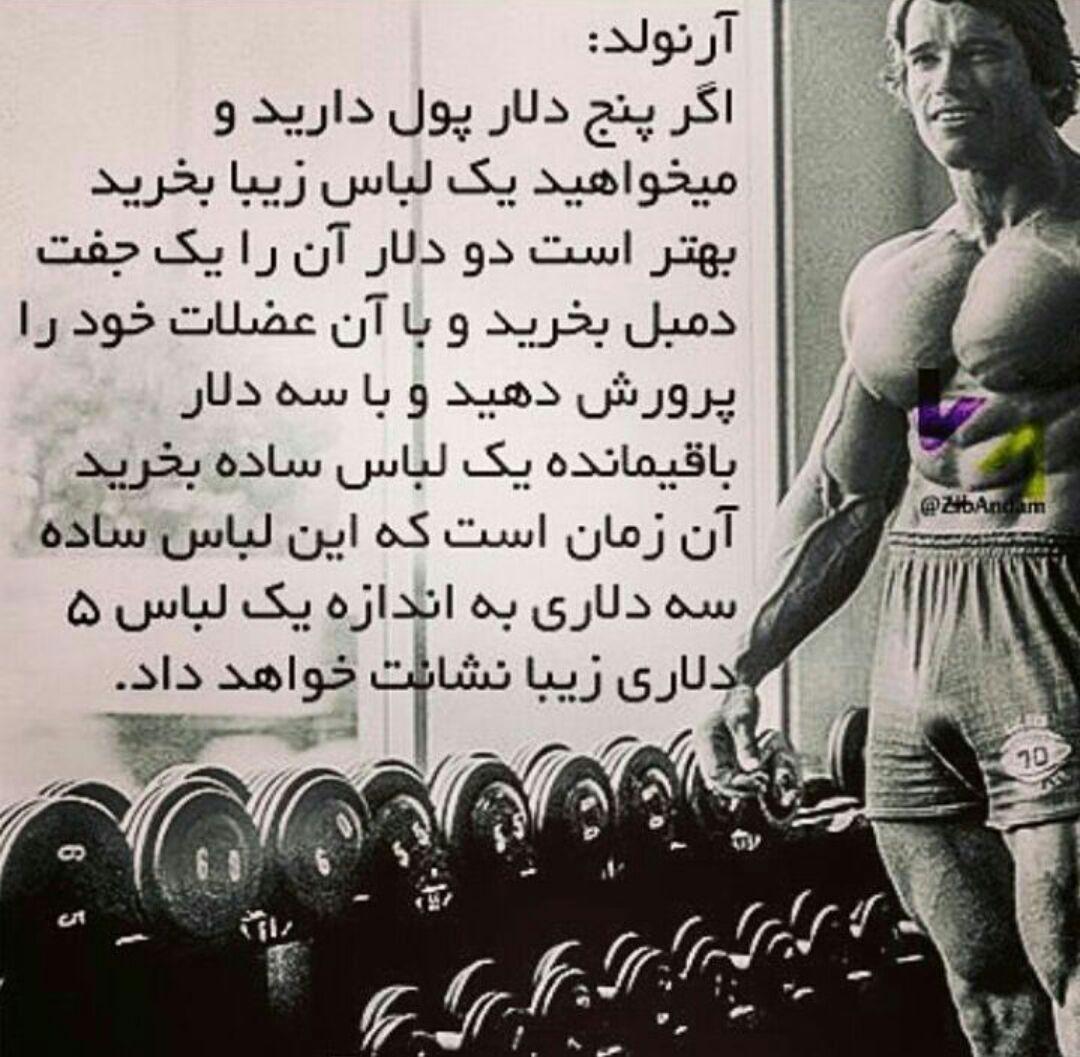

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

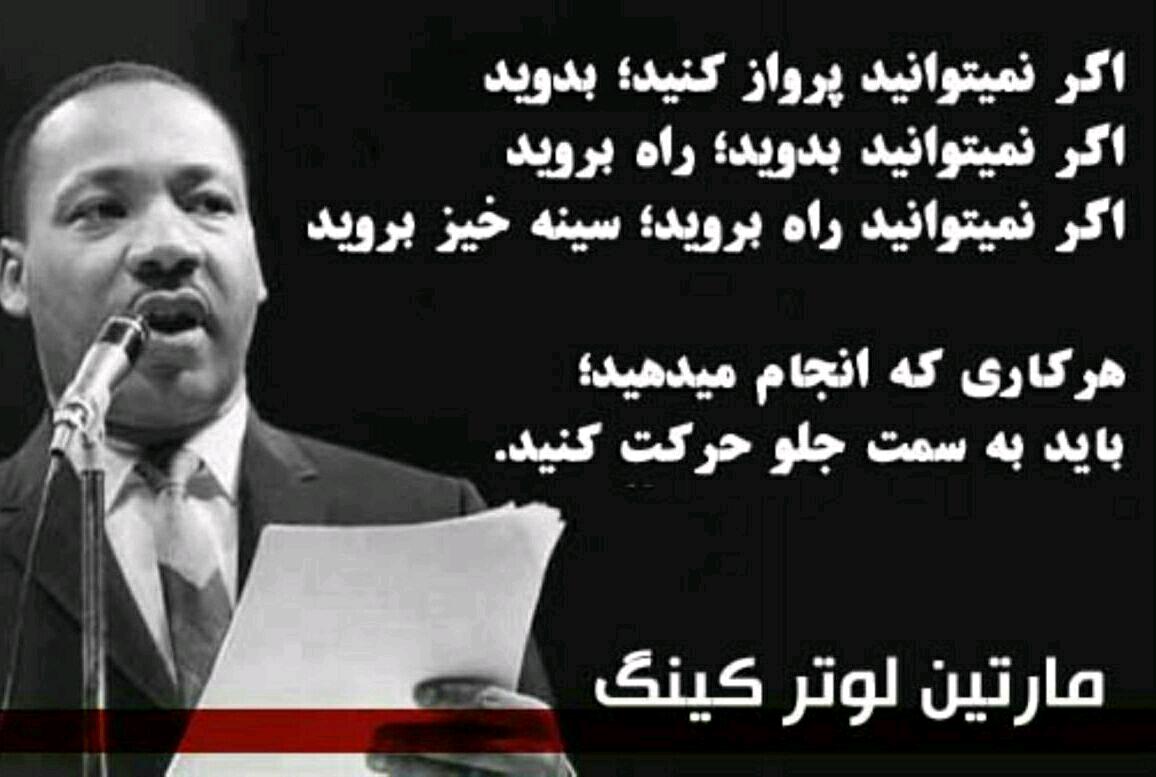

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

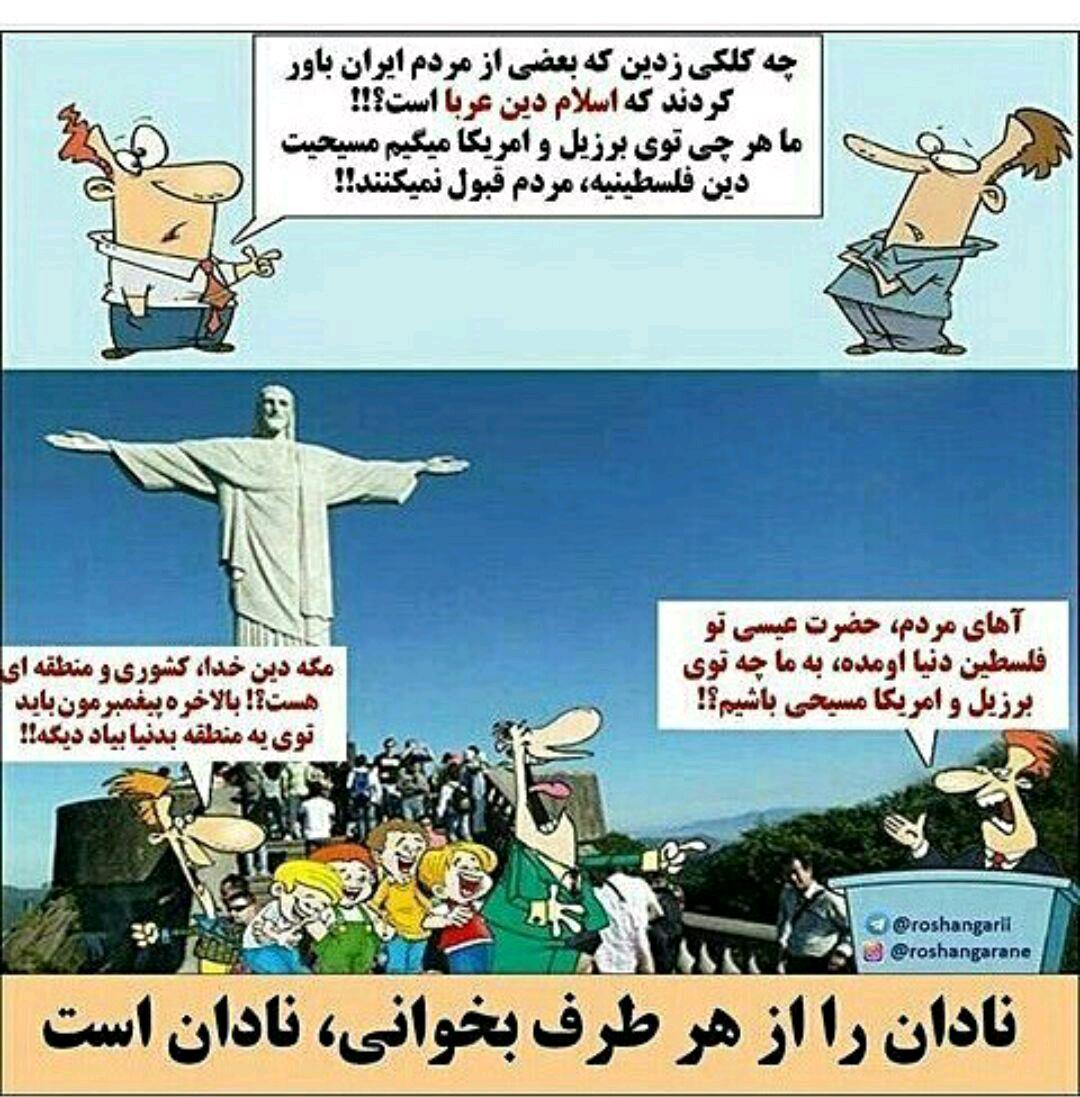

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

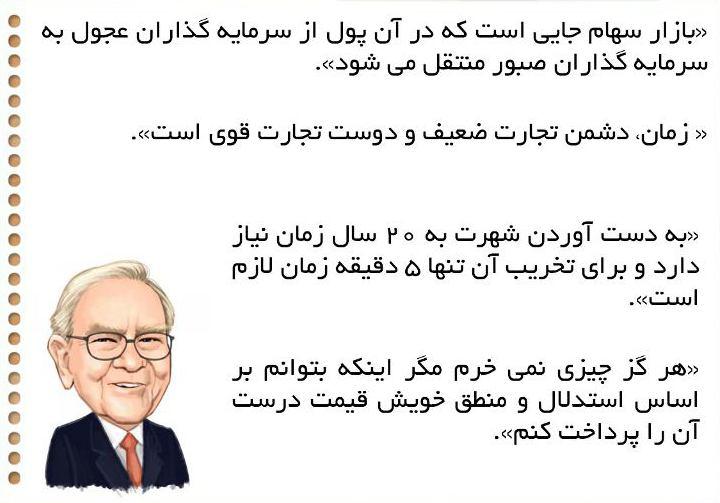

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

چگونه ذهنی قوی داشته باشیم؟

چگونه ذهنی قوی داشته باشیم؟ معرفی کسانی که بسیار شکست خورده اند در کارهایشان ولی موفق شده اند

معرفی کسانی که بسیار شکست خورده اند در کارهایشان ولی موفق شده اند روشهایی که در بورس و پول بازی کمتر ضرر می کنید

روشهایی که در بورس و پول بازی کمتر ضرر می کنید داستان زیبای شاگرد و استاد

داستان زیبای شاگرد و استاد تفاوت بین نفس انسانها که باعث مشکلات بسیار می شود

تفاوت بین نفس انسانها که باعث مشکلات بسیار می شود ابرثروتمندان

ابرثروتمندان حق شناس باشید ولی انتظار قدردانی نداشته باشید

حق شناس باشید ولی انتظار قدردانی نداشته باشید خوشبختى تان را فرياد نزنيد!

خوشبختى تان را فرياد نزنيد! سه راه ساده براى مُردن

سه راه ساده براى مُردن معرفت تا چه حد کاش دنیا به مرام همین بچه ها بود

معرفت تا چه حد کاش دنیا به مرام همین بچه ها بود خیلی متن قشنگیه لطفا بخونید

خیلی متن قشنگیه لطفا بخونید تغییر ارزش ها-ارزش های امروزی

تغییر ارزش ها-ارزش های امروزی کتاب رقص عقاب ها(اسرار ناگفته ثروت آفرینان برتر ایرانیان)

کتاب رقص عقاب ها(اسرار ناگفته ثروت آفرینان برتر ایرانیان) این 15 مورد زندگی شمارا نابود میکند

این 15 مورد زندگی شمارا نابود میکند کتاب راز اثر راندا برن

کتاب راز اثر راندا برن پیتر لینچ یکی از بزرگترین مدیران صندوق و از معروف ترین سرمایه گذاران

پیتر لینچ یکی از بزرگترین مدیران صندوق و از معروف ترین سرمایه گذاران ١٥ فرمان فروش از زبان ١٥ متخصص

١٥ فرمان فروش از زبان ١٥ متخصص ميلياردر ايراني در گوگل را بیشتر بشناسيد

ميلياردر ايراني در گوگل را بیشتر بشناسيد مدیریت نسل جدید

مدیریت نسل جدید مدیران محترم! به آینه نگاه کنید...

مدیران محترم! به آینه نگاه کنید...تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

اشتباهات متداول سرمایه گذار

ویلیام جی اونیل

ترجمه : رباب وفایی

خلاصه راه موفقیت آن است که ضعف های خود را اصلاح کنید ، تا زمانی که آنها به قوت شما تبدیل شوند . در طی یک دوره 35 سال، ویلیام اونیل با هزاران فرد ریسک پذیر ، از مبتدی تا حرفه ای ها در ارتباط بوده است. شرح زیر اشتباهاتی است که اغلب توسط سرمایه گذارانی که زیاد موفق نبودند، روی داده است.

1.بسیاری از سرمایه گذاران از دروازه های شروع نمی گذرند، آنها معیارهای انتخاب خوب را استفاده نمی کنند. آنها نمی دانند برای پیدا کردن یک سهم موفق چه چیز را جستجو کنند، بنابراین سهامی را می خرند که در بازار، رفتار غوغا کننده دارند درحالی که پیشروهای واقعی بازار نیستند.

2. یک راه خوب برای اطمینان از نتایج مصیبت بار، خرید در مسیر کاهش قیمت است!

در ظاهر یک سهام نزولی یک معامله ی خوب به نظر می رسد، چون ارزان تر از چند ماه قبل است، در حالی که گاه شرکت مورد نظر درگیر مشکلی جدی یا در آستانه ی ورشکستگی است.

3. یک عادت بدتر، کم کردن میانگین خریدتان قبل از دیدن علائم افزایشی هست.

اگر شما یک سهام در 40 دلار خریده اید و بعد در 30 دلار دوباره خرید کرده اید و میانگین خرید خود را به 35 دلار رسانده اید، شما با قرار دادن پول خوب در انتخاب بد ،ضرر و اشتباه خود را دنبال کرده اید. این استراتژی آماتور می تواند ضررهای جدی بسازد .

4.علاقه ی عمومی به خرید سهام ارزان، وقتی در قیمتهای پایین تر فروخته می شود، وجود دارد.

افراد به اشتباه حس می کنند که خرید تعداد زیاد سهام ارزان100یا 1000، کار عاقلانه ای است و این حس خوبی به آنها می دهد. ولی بهتر است 30یا 50 سهم از شرکت شناخته شده را بخرید. باید به مبلغ سرمایه گذاری فکر کنید نه تعداد سهامی که می توانید بخرید. شما نمی توانید بهترین کیفیت را با ارززان ترین قیمت خریداری کنید.

5. در وهله ی اول سفته بازان می خواهند توفیق ناگهانی در بازار بدست بیاورند.

آنها بدون مطالعه ی لازم و آماده سازی یا دستیابی به روش ها و مهارت های ضروری، می خواهند تا سود سریع و زیاد داشته باشند. به جستجوی راهی ساده و سریع بدون سپردن زمان یا تلاش برای یادگیری واقعی آنچه لازم هست، می باشند.

6. دلخوشی اصلی سرمایه گذاران در خرید پیشنهادات، شایعات، شنیده ها است . به عبارت دیگر، آنها مایل هستند پولی را که به سختی به دست آورده اند بخاطر گفته های دیگران به خطر بیندازند، به جای کسب آگاهی برای آن چیزی که آنها باید خودشان انجام دهند و اغلب شایعات نادرست هستند.

7. افراد سهم شرکتهایی را می خرند که با آن آشنایی دارند یا نامش را می دانند، تنها به دلیل اینکه شما برای جنرال موتورز کار می کنید، آن را لزوما یک سهم خوب برای خرید نمی سازد

بسیاری از بهترین سرمایه گذاری ها در نام های جدیدی خواهد بود که شما نمی دانید، اگر کمی مطالعه و تحقیق داشته باشید، می توانید و باید بدانید.

8. بسیاری از سرمایه گذاران قادر به پیدا کردن اطلاعات و مشاوره خوب نیستند. اگر آنها مشاوره ای بشنوند، نمی توانند آن را تشخیص یا دنبال کنند.

همیشه اقلیت بسیار کوچک دوستانتان ،کارگزاران، و یا خدمات مشاوره به اندازه کافی در بازار موفق می باشند تا شایستگی توجه تان را داشته باشند. کارگزاران برجسته بازار سهام و یا خدمات مشاوره بیشتر از پزشکان برجسته، وکلا یا بازیکنان بیس بال نیستند. تنها یک نفر از نه بازیکن بیس بال است که قرارداد حرفه ای با لیگ های بزرگ را امضا می کند.

9. اکثریت سرمایه گذاران غیرماهر، وقتی که ضرر آنها کم و معقول هست، سرسختانه اقدام به نگهداری سهام می کنند. آنها می توانند ارزان تر خارج شوند، اما به علت درگیر کردن احساس با نگهداری سهم به امید بازگشت قیمت، باعث هزینه های بزرگتر و عمیق تر می شود.

10. بیش از 98٪ افراد از خرید سهامی که شروع به بالارفتن در سطح قیمتی جدید (قیمت معقول) هستند، می ترسند، این به نظر آنها بیش از حد بالا به نظر می رسد.

احساسات و نظرات شخصی به مراتب دارای دقت و صحت کمتری از جهت بازار است. به همین ترتیب، سرمایه گذاران در سودهای کوچک کسب شده، نقد می کنند و در ضررهایشان نگهداری. این تاکتیک دقیقا برعکس روش سرمایه گذاری درست است.

11. سرمایه گذاران گاه نگران مالیات و کارمزد هستند. فعالیت شما باید در وهله ی اول منجر به سود خالص گردد.

نگرانی بیش از حد در مورد مالیات معمولا منجر به سرمایه گذاری غلط، به امید بدست آوردن یک پناه مالیاتی می گردد.در زمان های گذشته، سرمایه گذاران سود خوب را با نگه داشتن بیش از حد طولانی سهم از دست می دادند. هزینه های کمیسیون خرید یا فروش سهام، به ویژه از طریق تخفیف کارگزار، یک عامل نسبتا جزئی، در مقایسه با جنبه های مهم تر مانند تصمیم گیری درست در وهله اول و اقدام عمل در زمانی که مورد نیاز است. یکی از مزیت های بزرگ داشتن سهام نسبت به املاک واقعی، کمیسیون قابل ملاحظه ی پایین و قابلیت نقدینگی آن هست.

این شما را قادر به محافظت از خود با هزینه پایین و یا استفاده از گرایش های جدید بسیار سود آور می سازد.

12. سفته بازان در قراردهای آتی بیشتر هستند، چون آنها فکر می کنند ثروت بیشتری در زمان کمتری بدست می آورند.

وقتی آنها اختیار خرید یا فروش می خرند، آنها کاملا در کوتاه مدت تمرکز می کنند. قراردادهای اختیار خرید و فروش کوتاه مدت، نوسان و ریسک بیشتری دارند، این عملکرد ناصحیح سرمایه گذاری هست.

13. سرمایه گذاران تازه کار معمولا برای خرید و فروش خود محدودیت قیمتی قرار می دهند، آنها به ندرت سفارشات باز قرار می دهند.این روش ضعیفی است زیرا سرمایه گذار به جای تاکید بر جنبش و حرکت مهم تر و بزرگتر، درگیر ابهام در نقطه ی قیمتی است.

سفارشات محدود در نهایت منجر به از دست دادن کامل بازار می شود و عدم خروج از سهامی که باید به فروش می رفت تا از ضرر قابل توجهی جلوگیری شود.

14. برخی سرمایه گذاران در تصمیم به خرید یا فروش دچار آشفتگی اند، به عبارت دیگر، دو دل هستند و نمی توانند تصمیم بگیرند، در حقیقت نمی دانند چه می کنند.

آنها برنامه و طرح ، مجموعه از اصول یا قوانینی ندارند تا هدایتشان کنند و این باعث عدم اطمینان در آنچه باید انجام دهند، می شود.

15. بسیاری از سرمایه گذاران نمی توانند بی طرفانه به سهام نگاه کنند. آنها همیشه امیدوارند و علایقی دارند و بر علایق و وعقاید شخصی خود تکیه می کنند ، بدون توجه به دیدگاه بازاری که به مراتب درست تر هست.

اگر شما مشتاق تبدیل شدن به یک سرمایه گذار برنده هستید، این آیتم ها را بارها با دقت بخوانید و با خود روراست باشید!

تمام

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 6 / 9 / 1396 ساعت: 9:12 بعد از ظهر